تبصره ماده 100 قانون مالیاتهای مستقیم یکی از تسهیلاتی است که سازمان امور مالیاتی برای حمایت از کسب و کارهای کوچک و متوسط در نظر گرفته است. بر اساس این تبصره، صاحبان مشاغلی که مجموع فروش کالا و ارائه خدمات آنها در یک سال مالیاتی کمتر از سقف تعیین شده باشد، میتوانند به جای ارائه اظهارنامه مالیاتی، مبلغ مالیات مقطوع را پرداخت کنند. در این مقاله از گروه نرم افزار حسابداری محک به بررسی تبصره ماده 100 به زبان ساده و نکات مهم مربوط به آن می پردازیم. با ما همراه باشید.

تبصره ماده 100 چیست؟

تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم یکی از مهمترین مقررات مالیاتی برای مشاغل و اشخاص حقیقی است. این تبصره به سازمان امور مالیاتی اجازه میدهد تا برخی از مشاغل را که میزان فروش سالانه آنها حداکثر ده برابر معافیت مالیاتی ماده ۸۴ باشد، از انجام برخی تکالیف مانند نگهداری اسناد و مدارک و ارائه اظهارنامه مالیاتی معاف کند. در این حالت، مالیات این مودیان به صورت مقطوع تعیین و وصول میشود. اگر مودی کمتر از یک سال مالی فعالیت داشته باشد، مالیات نسبت به مدت اشتغال محاسبه و وصول میشود. این تبصره به سازمان امور مالیاتی امکان میدهد تا با تکمیل فرم مخصوص، مالیات مقطوعی را برای مشاغلی که درآمد سالانه آنها کمتر از سقف تعیین شده است، تعیین کند.

برای مثال در سال 1403، مشاغلی که فروش سالانه آنها کمتر از 18/000/000/000 ریال بود، مشمول این تبصره شدند و با پرداخت مبلغ مقطوعی به عنوان مالیات، از ارسال اظهارنامه و نگهداری اسناد و مدارک معاف شدند. این اقدام به دلیل تغییرات قانون بودجه و تورم در ایران انجام شد.

به طور کلی، تبصره ماده ۱۰۰ به عنوان یک مشوق مالیاتی برای تشویق مودیان به پرداخت مالیات در نظر گرفته شده است. این تبصره هر ساله توسط سازمان امور مالیاتی برای برخی از مشاغل و گروههای شغلی اعمال میشود و سقف آن ممکن است هر سال تغییر کند. برای بهرهمندی از مزایای این تبصره، مودیان باید تا پایان خرداد ماه نسبت به ثبتنام اظهارنامه مالیاتی سال قبل و ارائه دفاتر و مدارک مالی به اداره مالیات اقدام کنند.

نحوه محاسبه تبصره ماده 100

حساب و کتاب خود را محک بزنید

نرم افزار حسابداری محک ویژه +200 گروه شغلی

دریافت دمو و مشاوره رایگان

در صورت تمایل به دریافت مشاوره رایگان و مشاهده دمو نرم افزار حسابداری محک، لطفا فرم زیر را تکمیل نمایید.

نحوه محاسبه تبصره ماده ۱۰۰، با در نظر گرفتن میزان فروش و تراکنشهای بانکی مؤدیان به صورت مقطوع و با درصدی افزایش نسبت به مالیات سال قبل تعیین میشود. در این فرآیند، اگر مؤدی مبلغ مالیات اعلام شده از سوی سازمان امور مالیاتی را بپذیرد، کافی است فرم مربوطه را تکمیل و ارسال کند؛ اما در صورت عدم پذیرش، او موظف است اظهارنامه مالیاتی را تهیه و ارائه نماید.

با اینکه جزئیات دقیق نحوه محاسبه مالیات در چارچوب فرم تبصره ماده ۱۰۰ به طور عمومی منتشر نمیشود اما اصول کلی محاسبه به شرح زیر است:

- محاسبه سود مشمول مالیات: مبلغ فروش کالا یا خدمات × ضریب سود فعالیت = سود مشمول مالیات

- محاسبه مأخذ مالیاتی: سود مشمول مالیات – معافیت سالانه صاحبان مشاغل = مأخذ مالیاتی

- محاسبه مبلغ مالیات: مأخذ مالیاتی × نرخ مالیات صاحبان مشاغل = مبلغ مالیات

لازم به ذکر است که ضریب سود فعالیت برای هر صنف و شغل متفاوت بوده و همه ساله توسط سازمان امور مالیاتی بر اساس نوع فعالیت و شرایط اقتصادی تعیین و اعلام میشود.

سقف تبصره ماده 100 در سال 1404 چقدر است؟

سقف تبصره ماده 100 سال 1404 قانون مالیاتهای مستقیم برای مشاغل و اشخاص حقیقی به 216/000/000/000 میلیارد ریال افزایش یافته است. این بدان معناست که اگر مجموع فروش سالانه یک کسبوکار کمتر از این مبلغ باشد، میتواند از مزایای این تبصره بهرهمند شود. این مزایا شامل معافیت از ارائه اظهارنامه مالیاتی و نگهداری اسناد و مدارک مالی است، به شرطی که مالیات مقطوع تعیین شده را پرداخت کنند.

این تغییرات با هدف حمایت از کسبوکارهای کوچک و متوسط و تسهیل فرآیندهای مالیاتی برای آنها اعمال شده است. سازمان امور مالیاتی هر ساله سقف این تبصره را با توجه به شرایط اقتصادی و تورم تنظیم میکند تا بتواند به بهترین شکل ممکن از مشاغل حمایت کند. برای بهرهمندی از این مزایا، مودیان باید تا پایان خرداد ماه نسبت به ثبتنام اظهارنامه مالیاتی سال قبل و ارائه مدارک مالی به اداره مالیات اقدام کنند.

چه کسانی میتوانند از تبصره ماده 100 استفاده کنند؟

تبصره ماده 100 قانون مالیاتهای مستقیم به همه مودیان تعلق نمیگیرد و تنها گروه خاصی از افراد حقیقی و مشاغل را شامل میشود. به طور خلاصه، افراد و مشاغلی که میتوانند از این تبصره استفاده کنند عبارتند از:

- مودیان مشاغل: افراد حقیقی و مشاغلی که به صورت مشارکت مدنی بین چند نفر اداره میشوند.

- شرایط مالی خاص: صاحبان مشاغلی که مجموع فروش کالا و خدماتشان در سال از حد تعیین شده تجاوز نمیکند و برای آنها فرم مالیات مقطوع بارگذاری شده است.

چه کسانی نمیتوانند از تبصره ماده 100 استفاده کنند؟

اگر برای شما هم سوال است که چه کسانی نمیتوانند از تبصره ماده 100 استفاده کنند، باید بدانید که افراد زیر مشمول این تبصره نخواهند بود:

- مودیان با درآمد بالا: کسانی که درآمد یا فروششان از حد نصاب تعیین شده توسط سازمان امور مالیاتی بیشتر باشد.

- پروندههای مشارکت مدنی خاص: در صورتیکه درآمد یا فروش حداقل یکی از شرکا و یا مجموع درآمد مشارکت بیش از حد نصاب مشخص باشد.

- عدم استفاده از پایانههای فروشگاهی: صاحبان مشاغلی که موظف به استفاده از پایانههای فروشگاهی بودهاند و این کار را انجام ندادهاند.

- عدم بارگذاری فرم: صاحبان مشاغلی که فرم تبصره ماده 100 برایشان در درگاه خدمات الکترونیکی سازمان امور مالیاتی قرار داده نشده است.

- عدم تکمیل فرم در موعد مقرر: مودیانی که فرم درخواست استفاده از تبصره ماده 100 را تا پایان خرداد سال بعد تکمیل نکرده باشند.

- استفاده از معافیتهای دیگر: مودیانی که برای سال مورد نظر متقاضی استفاده از معافیتهای مواد 137، 165 و 172 قانون مالیاتهای مستقیم باشند.

تفاوت اظهارنامه مالیاتی و تبصره ماده 100

از نظر مالیاتی، اظهارنامه یک فرم است که مودی مالیاتی باید در آن اطلاعات مالی خود را برای سازمان امور مالیاتی ارائه دهد و مبلغ مالیات خود را با نرخ مقرر پرداخت کند. در این اظهارنامه، درآمدها و هزینههای مشاغل و اشخاص حقوقی مشخص میشود و مالیات متعلقه محاسبه میگردد.

از طرفی، تبصره ماده 100 یکی از مشوقهای مالیاتی است که سازمان امور مالیاتی کشور برای تشویق مودیان به پرداخت مالیات در نظر گرفته است. مطابق با این تبصره، چنانچه مجموع فروش سالیانه صاحبان مشاغل تا 100 برابر سقف معافیت مالیاتی باشد، از ثبتنام اظهارنامه مالیاتی معاف خواهند شد.

در جدول زیر تفاوتهای اظهارنامه مالیاتی و تبصره ماده 100 مشخص شده است.

| ویژگی | اظهارنامه مالیاتی | تبصره ماده 100 |

| هدف | تعیین مالیات | تشویق مودیان به پرداخت مالیات |

| مخاطبان | همه صاحبان مشاغل و اشخاص حقوق | صاحبان مشاغل گروه اول، دوم و سوم |

| وظایف و مسئولیت ها | گزارش کلیه درآمدها و هزینه ها | گزارش درآمدها |

تسهیلات مشمولین تبصره ماده 100 قانون مالیاتهای مستقیم

تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم، تسهیلات خاصی را برای صاحبان مشاغل مشمول این تبصره در نظر گرفته است که برخی از آنها عبارتند از:

- معافیت از ثبت، نگهداری و ارائه اسناد و مدارک

- معافیت از تکمیل و ارائه اظهارنامه مالیاتی

- مالیات مقطوع بر عملکرد سالیانه

مراحل تکمیل فرم درخواست استفاده از تبصره ماده 100

ورود / ثبت نام: برای تکمیل درخواست استفاده از تبصره ماده 100 قانون مالیاتهای مستقیم، ابتدا باید به سامانه ملی خدمات مالیات به آدرس my.tax.gov.ir وارد شوید. پس از ورود، اگر نام کاربری و رمز عبور ندارید، ابتدا باید ثبتنام کنید. سپس کد ملی و رمز عبور خود را وارد کرده و پس از وارد کردن کد امنیتی، به پنل کاربری خود دسترسی پیدا میکنید. اگر ثبتنام نکردهاید، میتوانید از سامانه اظهارنامه اشخاص حقیقی به آدرس ntr.tax.gov.ir استفاده کنید.

دریافت کد تایید: پس از ثبتنام، یک کد شش رقمی به شماره همراه شما ارسال میشود. این کد را در کادر مربوطه وارد کرده و دکمه “ورود به سامانه” را بزنید.

انتخاب گزینه تبصره ماده 100: پس از ورود به حساب کاربری، پیغامی با متن “جهت ارسال اظهارنامه مالیات عملکرد و توافق تبصره ماده 100 اینجا کلیک نمایید” مشاهده میکنید. روی این عبارت کلیک کنید تا وارد سامانه ثبتنام اظهارنامه مالیاتی تبصره ماده 100 شوید.

انتخاب پرونده مالیاتی: اگر دارای چند پرونده مالیاتی هستید، ابتدا باید پرونده مالیاتی مورد نظر خود را انتخاب کنید.

تایید اطلاعات هویتی: در این مرحله، اطلاعات هویتی خود را مشاهده میکنید. در صورت صحت اطلاعات، روی دکمه “ثبت اظهارنامه و فرم استفاده از تبصره ماده 100” کلیک کنید.

مشخص کردن سال و نوع فعالیت: سال فعالیت و نوع فعالیت خود را مشخص کرده و از بین دو گزینه نوع اظهارنامه، دایره کنار فرم تبصره 100 را فعال کنید. سپس دکمه تایید را بزنید.

وارد کردن اطلاعات فروش: در صفحه جدید، اطلاعات هویتی خود را مشاهده میکنید. در صورت صحت اطلاعات، دکمه “ذخیره و ادامه” را کلیک کنید. سپس اطلاعات مربوط به مبالغ فروش خود را وارد کرده و روی دکمه “افزودن” کلیک کنید.

صدور قبض مالیاتی: در نهایت، سامانه قبض مالیاتی صادره را به شما نشان میدهد و در صورت موافقت با مبلغ آن، قبض را صادر کرده و مراحل ثبت اظهارنامه را تکمیل میکنید. حتماً این مراحل را تا پایان مهلت تعیین شده تکمیل کنید تا مشمول جریمه نشوید.

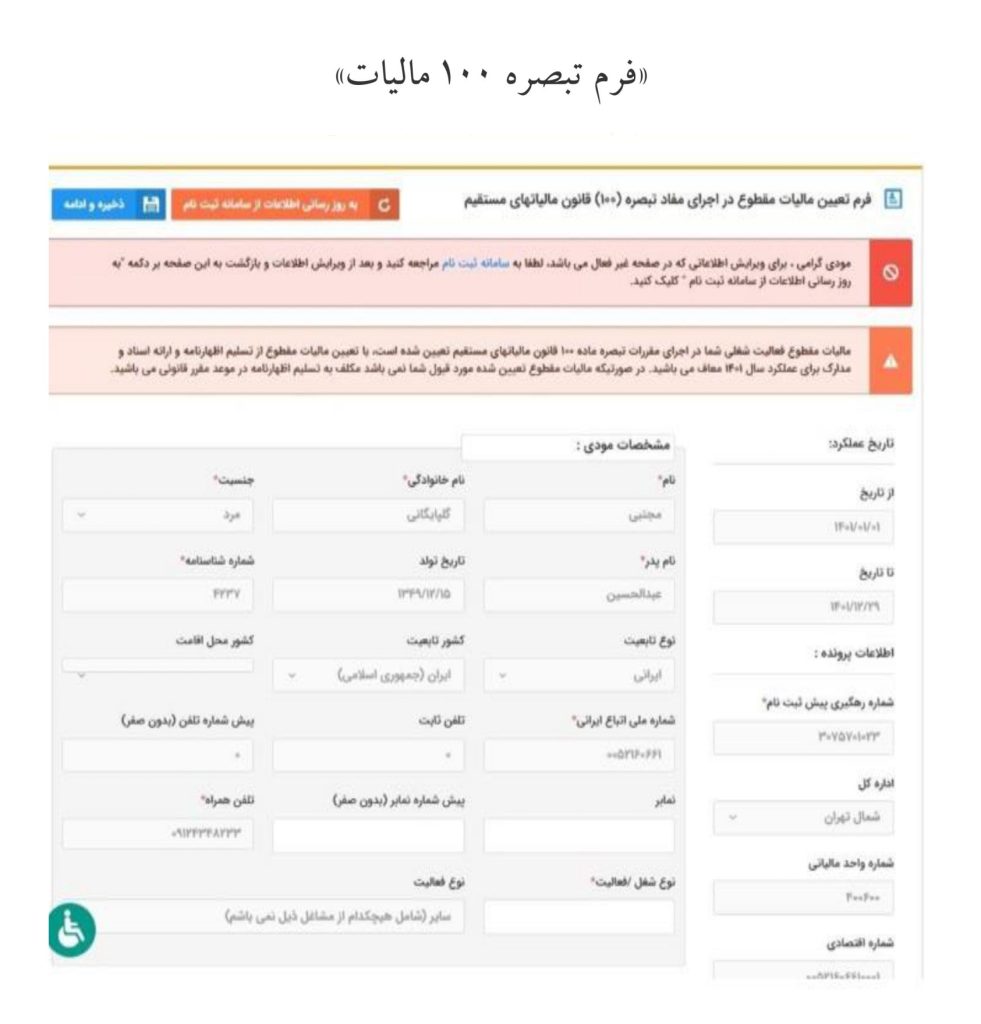

فرم تبصره ماده 100

همانطور که پیشتر اشاره شد، برای استفاده از مزایای تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم، لازم است مودیان فرم مربوطه را در سامانه ir.tax.gov.my تکمیل و برای سازمان امور مالیاتی ارسال کنند. برای آشنایی بهتر متقاضیان با جزئیات این فرم، نمونه آن در ادامه آورده شده است.

آخرین فرصت ارسال تبصره ماده 100 تا چه زمانی است؟

آخرین مهلت برای ارسال اظهارنامه مالیاتی تبصره ماده 100 قانون مالیاتهای مستقیم برای سال 1403، تا آخر شهریور 1404 میباشد. صاحبان مشاغلی که قصد استفاده از تبصره ماده 100 را دارند، باید تا این تاریخ، نسبت به ثبت اظهارنامه مالیاتی سال قبل و ارائه دفاتر و مدارک مالی به اداره مالیات اقدام کنند. در صورتی که صاحبان مشاغل، اظهارنامه مالیاتی خود را تا این تاریخ ارائه ندهند، از تبصره ماده 100 محروم خواهند شد و مالیات متعلقه به آنها بر اساس اظهارنامه مالیاتی محاسبه و اخذ خواهد شد.

همچنین، در صورتی که پس از بررسی دفاتر و مدارک مالی، سازمان امور مالیاتی تشخیص دهد که مجموع فروش سالیانه صاحبان مشاغل از سقف تعیین شده تجاوز کرده است، مالیات متعلقه را از آنها مطالبه خواهد کرد.

جمع بندی

در این مقاله ما به بررسی تبصره ماده 100 سال 1404 پرداخیتم و نکات مهم مربوط به آن را بیان کردیم. تبصره ماده 100 یک فرصت برای کسب و کارهای کوچک و متوسط است که میتوانند با پرداخت مالیات مقطوع، از بار مالیاتی و اداری کمتری برخوردار شوند. در پایان باید توجه داشته باشید که صاحبان مشاغل برای استفاده از این تسهیلات باید شرایط مطرحشده در تبصره ماده ۱۰۰ را داشته باشند و این شرایط ممکن است بنا به وضعیت اقتصادی و قوانین مالیاتی متغیر باشد. بنابراین، برای استفاده قانونی از این تسهیلات، مشاوره با افراد متخصص توصیه میشود.

در انتها، امیدواریم که این مقاله برای شما مفید واقع شده باشد. در صورت بروز هر سوالی، آن را در بخش دیدگاهها با ما به اشتراک بگذارید.