سَفته یا سُفته یک نوع سند تجاری و قانونی است که در معاملات کاربرد زیادی دارد. این سند نوشتاری چیزی شبیه چک و برات است و البته قوانین و مقررات خاص خود را دارد. معمولا شرکتها و کسب و کارها از سفته حسن انجام کار یا سفته استخدام برای متعهد کردن کارمندان و کارگران استفاده میکنند. ناآگاهی از قوانین سفته میتواند مشکلات زیادی هم برای کارفرمایان و هم برای کارمندان ایجاد کند.

آشنایی با قوانین و الزامات سـفته برای حسابداران شرکتها نیز مهم است، چراکه ســفته یک سند تجاری است و باید در اسناد حسابداری شرکت ثبت شود. در ادامه این مطلب درباره سفته، قوانین و الزامات مربوط به سـفته و هر آنچه که درباره سـفته لازم است بدانید صحبت میکنیم.

میتوانید فایل صوتی «سفته چیست» را گوش کنید.

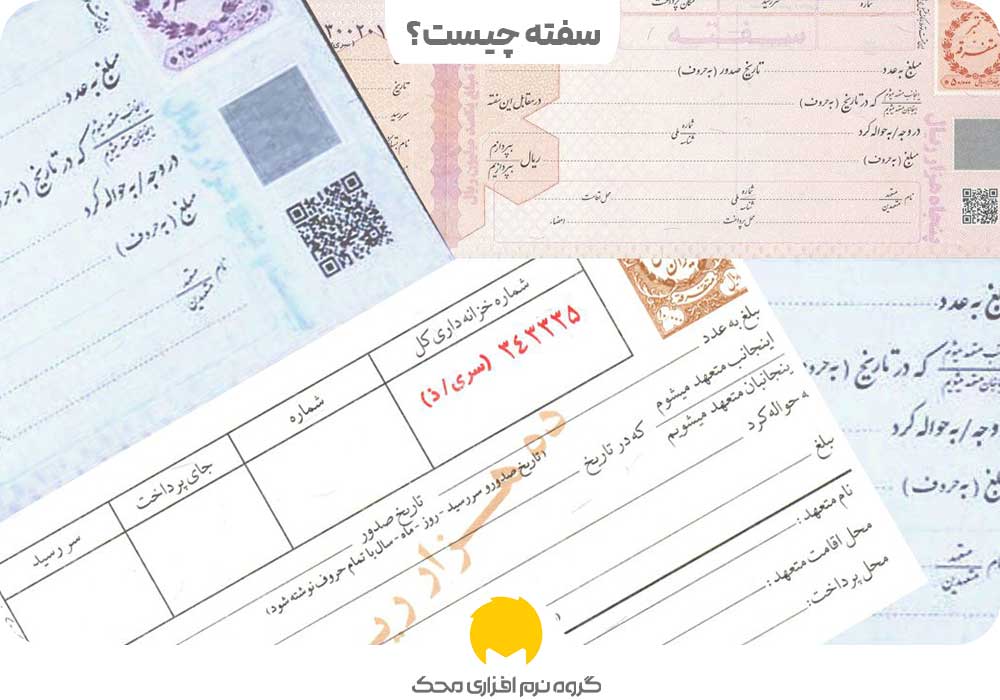

سفته چیست؟

سـفته (Promissory Note) یک نوع سند تجاری است که طبق آن یک طرف معامله (صادرکننده سفته) به صورت کتبی به طرف دیگر معامله (گیرنده سفته) متعهد میشود تا مبلغ معینی را در زمان مقرر یا طبق شرایط خاص، مثل تقاضا و درخواست گیرنده سـفته، پرداخت کند. سـفته سندی تعهدآور است. به همین دلیل، معمولا به عنوان یک وثیقه و ضمانت برای بازپرداخت پول استفاده میشود.

به طور کلی، اسناد تجاری، مثل سفـته و چک، برای این به وجود آمدند که سختی و خطرات انتقال و جابهجایی وجه حذف شود. اسناد تجاری مثل سـفته، قابل معامله هستند و از نظر حقوقی قابل پیگیری و استناد میباشند.

در حال حاضر، از چک نیز برای تعهد پرداخت پول در زمان آینده استفاده میشود. در مقایسه با چک، سـفته خطر کمتری برای صادرکننده دارد و شاید به همین دلیل، استفاده از سـفته تا حد زیادی کاهش یافته باشد، چراکه احتمال وصول پول از طریق سـفته کمتر شده است.

با این حال، امروزه از سـفته بیشتر برای ضمانت استفاده میشود، مثل ضمانت حسن انجام کار، ضمانت پرداخت اقساط و وام و موارد مشابه. در این مواقع، سـفته امانتی است که صادرکننده در اختیار کارفرما یا طلبکار قرار داده است. اگر سـفته را بابت ضمانت به کسی یا شرکتی میدهید، حتما از گیرنده سـفته رسید بگیرید و قید کنید که سـفته بابت چه چیزی صادر شده است. حتی میتوانید این سند را در دفتر اسناد رسمی ثبت کنید تا اعتبار آن بالاتر برود و در صورت نیاز بتوانید در دادگاه از اعتبار آن استفاده بیشتری کنید.

تاریخچه سفته به چه زمانی برمیگردد؟

سفته از دیرباز در معاملات و تجارت استفاده میشده است. در سال 118 پیش از میلاد و حکومت سلسله هان در چین، سـفتههایی از جنس چرم ساخته شدند. در سال 57 بعد از میلاد، رومیها سفتههایی از جنس مادهای سبک و بادوام داشتند. در طول تاریخ، سـفته حکم پولی را داشته که تجار به پشتوانه اعتبار شخصی خود صادر میکردند. به مرور زمان استفاده از سـفته گسترش یافت. مارکو پولو سـفته و نحوه تجارت با آن را از چینیها آموخت و به اروپاییها معرفی کرد.

در سفرنامه ابراهیمبن یعقوب ذکر شده که در قرن دهم تکههای کوچک پارچه به عنوان سـفته مورداستفاده قرار میگرفته است. در قرن 14 میلادی، سـفتهها در میلان ایتالیا امضا میشدند.

در سال 2005، وزارت دادگستری و انجمن موسسات مالی کشور کره خبر از راهاندازی سرویس سفته الکترونیکی دادند.

سفته را از کجا تهیه کنیم؟

تهیه و خرید سـفته آسان است. سفته را حتی میتوانید از دکههای روزنامهفروشی تهیه کنید. اما بهتر است سـفته را از بانکها خریداری کنید تا هم هزینه کمتری پرداخت کنید و هم خطر جعلی بودن سـفته را تجربه نکنید.

قیمت سـفته چقدر است؟

روی هر سفتهای مبالغی چاپ شده که مبلغ اسمی سفته نامیده میشود. روی سـفته نمیتوان بیشتر از مبلغ اسمی آن عددی نوشت. برای مثال، سـفته پنجاه میلیون ریالی را تا سقف همین عدد میتوان پر کرد، یا برای وثیقه ده میلیون ریالی باید سـفتهای تهیه کنید که مبلغ اسمی آن حداقل ده میلیون ریال باشد.

قیمت هر برگ سفته بنابر مبلغ اسمی آن متفاوت است که به عنوان مالیات از خریدار سـفته اخذ میشود. برای مثال، طبق تعرفه مصوب سال 1398، برای تهیه سـفتهای که مبلغ اسمی آن صدوپنجاه میلیون ریال است باید مبلغ هفت هزاروپانصد ریال به عنوان مالیات پرداخت کنید.

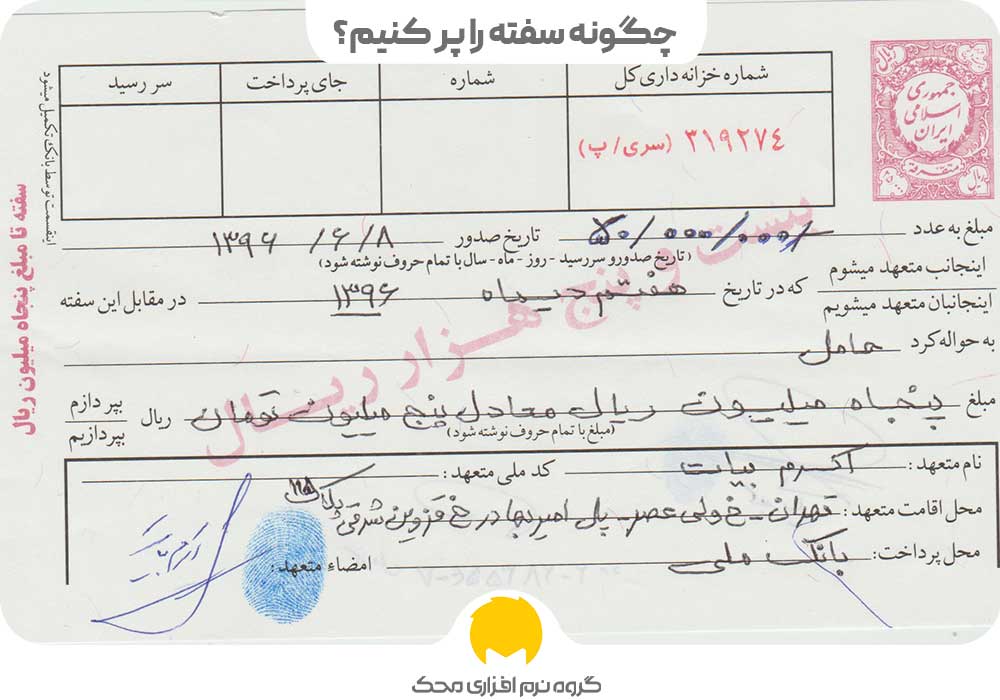

چگونه سفته را پر کنیم؟

شاید استفاده از سـفته در معاملات کاهش یافته باشد، اما شرکتها هنگام استخدام نیروهای جدید با عناوینی مثل تضمین حسن انجام کار سـفته دریافت میکنند. بنابراین بهتر است نحوه پر کردن سـفته را بدانید.

هر سـفته فرم چاپی مخصوص به خود را دارد و مندرجات آن باید بهدرستی تکمیل شود. طبق ماده 308 قانون تجارت، عدم تکمیل درست همین مندرجات باعث عدم اعتبار سـفته میشود. مواردی مثل مهر و امضا، درج مبلغ، درج نام گیرنده وجه و تاریخ صدور سند از اهیمت بالایی برخوردار هستند و باید به درستی درج شوند تا سند اعتبار قانونی داشته باشد.

مواردی مثل محل تادیه سند در اعتبار سفته تاثیری ندارد، اما درج آن، بهخصوص برای صادرکننده سـفته، ضروری است.

به طور کلی، برای تکمیل کردن سند سـفته این موارد لازم است:

نام و نام خانوادگی گیرنده سند: طبق ماده 307 قانون تجارت، گیرنده سـفته کسی است که سـفته در وجه یا حوالهکرد او صادر شده باشد. پس ذکر نام کامل گیرنده سـفته، اعم از حقوقی یا حقیقی، الزامی است. بر خلاف برات، صادرکننده سـفته نمیتواند سند را به نام و به نفع خود صادر کند. اگر نام گیرنده سفته در سند ذکر نشود، سـفته در وجه حامل تلقی میشود.

نام و نام خانوادگی صادرکننده سند: این قسمت نیز توسط صادرکننده سند پر میشود.

مهر یا امضا یا اثر انگشت صادرکننده سند: عدم درج حداقل یکی از این موارد سـفته را از درجه اعتبار ساقط میکند. سـفته بدون امضا حکم یک تکه کاغذ دارد.

تاریخ صدور: نیازی به درج تاریخ صدور به حروف نیست اما باید روز، ماه و سال صدور به عدد درج شود. سفته بدون تاریخ هیچ اعتباری ندارد.

مبلغ سفته: طبق بند 1 ماده 308 قانون تجارت، درج کامل مبلغ سـفته به حروف ضروری است. با اینحال عدم رعایت این مورد باعث عدم اعتبار سـفته نمیشود زیرا شرط اساسی نیست.

تاریخ پرداخت: طبق بند 3 ماده 308 قانون تجارت، ذکر تاریخ پرداخت در سـفته االزامی است و میتواند عندالمطالبه، به شرط معین و یا به رویت باشد. سـفته بدون تاریخ به منزله سـفته به رویت است، یعنی تاریخ رویت سند، تاریخ پرداخت آن تلقی میشود.

مکان تادیه: طبق ماده 308 قانون تجارت، درج مکان تادیه در سـفته الزامی نیست و عدم ذکر آن تاثیری بر اعتبار سفته نمیگذارد.

تمبر مالیاتی: تمبر مالیاتی مبلغی است که هنگام خرید سـفته پرداخت میشود و نرخ آن بنابر مبلغ اسمی سـفته متفاوت است.

آدرس محل اقامت صادرکننده: طبق ماده 308 قانون تجارت، این مورد نیز الزامی نیست ولی تکمیل میشود.

محل پرداخت سفته: این مورد نیز الزامی نیست و تاثیری بر اعتبار سند ندارد. اگر محل پرداخت در سفته ذکر نشود، محل صدور حکم محل پرداخت را خواهد داشت. اگر در سفته نامی از محل صدور برده نشده باشد، از اعتبار سـفته کم شده و دیگر به عنوان یک سند تجاری محسوب نمیشود. در این حالت حکم سند مدنی پیدا کرده و محلی که کنار نام صادرکننده ذکر شده به عنوان محل صدور منظور میشود.

نکاتی که باید در صدور سفته به آن دقت کنید

همانطور که ذکر شد، درج نام و نام خانوادگی گیرنده یک مورد الزامی است. هنگام صدور سـفته میتوانید نام شخص یا شرکت خاصی را قید کنید. اگر نام گیرنده در سـفته ذکر نشود، سـفته در وجه حامل درنظرگرفته میشود. همچنین میتوان با درج عبارت “حواله کرد” مبلغ ذکرشده در سند را به فرد مشخصی که نام آن جلوی عبارت حواله کرد ذکر شده پرداخت کرد. درواقع، سند حواله کرد سندی است که قابل انتقال به دیگری باشد.

تاریخ پرداخت سـفته میتواند عندالمطالبه باشد، یعنی گیرنده سند در هر زمانی میتواند آن را وصول کند، میتواند با درج تاریخ معین مطالبه آن را به زمان مشخصی موکول کرد. ضمن اینکه سند بدون تاریخ، سند به رویت است، یعنی تاریخ رویت سفته همان تاریخ پرداخت محسوب میشود.

پشت نویسی یا ظهرنویسی سفته چه دلیلی دارد؟

پشت نویسی یا ظهرنویسی یک شیوه رایج است که روی اسناد تجاری مثل سفته و چک اجرا میشود. پشت نویسی در موارد مختلفی انجام میشود:

پشت نویسی بابت انتقال: این حالت برای انتقال حقوق سفته انجام میشود. در این صورت کلیه حقوق سـفته اعم از مالکیت، طلب، ضمانت و غیره به شخصی دیگری که نام او ظهرنویسی شده انتقال مییابد.

اگر قصد پشت نویسی ذکر نشود، به صورت پیشفرض، ظهرنویسی بابت انتقال درنظرگرفته میشود.

پشت نویسی بابت ضمانت: در این حالت، یک یا چند شخص سوم مسئولیت عدم پرداخت سـفته در موعد مقرر را تضمین میکنند و دارنده سفته میتواند مطالبات خود از سـفته را از سوی نامهای پشت نویسی شده پیگیری کند. این نوع پشت نویسی مسئولیت تضامنی دارد، یعنی دارنده سند میتواند وجه سـفته را علاوه بر صادرکننده سند، از هر کدام از افرادی که پشت نویسی کردهاند مطالبه کند. بدین منظور، دارنده سـفته باید ظرف مدت یک سال از تاریخ واخواست عدم تادیه، دادخواست خود را به دادگاه اعلام کند. در غیر اینصورت نمیتواند علیه افرادی که پشت نویسی کردهاند اقامه دعوی کند.

پشت نویسی بابت وکالت: در این حالت که به پشت نویسی برای وصول نیز معروف است، دارنده سـفته در حالیکه امتیاز مالکیت آن را همچنان در اختیار دارد، شخص دیگری را با پشت نویسی نام او، مامور به وصول سند در زمان مقرر میکند.

وصول و مطالبه سفته به چه صورت است؟

اصولا دارنده سـفته باید در تاریخ مقرر اقدام به وصول سـفته کند و در صورت عدم وصول، باید ظرف 10 روز از تاریخ سررسید، سـفته را واخواست کند. منظور از واخواست شکایت دارنده سفته از صادرکننده آن است.

اگر ظرف 10 روز از تاریخ سررسید، اقدامی جهت واخوست انجام نشود امکان توقیقف اموال وجود نخواهد داشت، مگر اینکه 10 الی 20 درصد از ارزش سـفته به عنوان خسارت احتمالی به صندوق دادگستری واریز شود.

اگر سـفته کمتر از 20 میلیون تومان باشد مرجع رسیدگی شورای حل اختلاف محل اقامت صادرکننده میباشد. در این صورت، هزینه واخواست سـفته به میزان 2 درصد مبلغ سـفته به علاوه هزینه اوراق و ابلاغ آن میباشد. در مورد سفتههای بیش از 20 میلیون تومان میبایست از طریق دادگاه حقوقی جهت مطالبه و وصول سفته اقدام کرد. هزینه دادرسی نیز به میزان 3/5 درصد مبلغ سـفته میباشد.

سفته استخدام چیست؟

اگر هنوز درشرکتی استخدام نشدهاید و میخواهید بدانید چطور استخدام شوید، باید درنظر داشته باشید که اکثر شرکتها حین استخدام نیروی جدید سـفته دریافت میکنند. معمولا، این سـفتهها که بنابر الزامات هر کسب و کاری شامل مبالغ گوناگونی است، تحت عناوینی مثل ضمانت و حسن انجام کار گرفته میشود. این سـفتهها بابت پرداخت صادر نمیشوند و جنبه ضمانت و تعهد دارند. بنابراین، کارفرما نمیتواند وجه سفته را وصول کند مگر اینکه اثبات کند کارمند یا کارگر در انجام وظایف و تعهدات خود قصور ورزیده یا کوتاهی کرده است.

منظور از سفته تنزیلی و سفته مفقودی چیست؟

گاهی ممکن است دارنده سـفته نخواهد یا نتواند تا تاریخ سررسید سند صبر کند و حاضر است سـفته را در ازای مبلغی کمتر از مبلغ درجشده روی سـفته به بانک واگذار کند. به این کار تنزیل سفته گفته میشود.

سفته مفقودی، همان طور که از نام آن پیداست، سـفتهای است که گم شده باشد. در این صورت، دارنده سند باید با ذکر مشخصات سـفته، مفقودی آن را اعلام و صادرکننده را ملزم نماید تا دوباره سـفته صادر کند.

تفاوت سفته با چک در چیست؟

اصولا تهیه سـفته بسیار آسانتر از چک است. از لحاظ حقوقی، اعتبار چک بیشتر از سـفته است. اما دقت داشته باشید که عدم وصول چک مسئولیت حقوقی بههمراه دارد و بار کیفری دارد. صدور چک بیمحل جرم است.

در صورت عدم وصول سـفته، تنها میتوان با اعلام دادخواست و مراجعه به دادگاه اقدام به وصول آن کرد. ولی چک یک سند رسمی است و حکم لازمالاجرا دارد. به همین دلیل، علاوه بر اینکه قابل پیگیری و وصول از طریق دادگاه است، میتوان بهسادگی و با مراجعه به اداره اجرای اسناد برای مطالبه آن اقدام کرد.

در صورت نیاز به واخواست، هزینه واخواست سفته بیشتر از چک است. در مورد سـفته، برای اینکه بتوانیم حکم توقیف اموال بگیریم، باید قبل از طرح دعوی، واخواست عدم تادیه به دادگاه ارائه کنیم. در حالیکه در مورد چک، بدون دریافت حکم عدم تادیه نیز میتوان اموال صادرکننده را توقیف کرد.

چک اساسا سندی است که به جای پول و برای پرداخت درهمان لحظه بهکار میرود. اما سـفته سندی است که صادرکننده را متعهد میکند برای دریافتکننده در بانک اعتبار لحاظ کند. در کل، سـفته خطر کمتری برای صادرکننده ایجاد میکند و احتمال وصول سفته کمتر از چک است.

| موضوع تفاوت | چک | سفته |

| حکم جلب | صدور چک بلامحل جنبه کیفری دارد و جرم است | سفته حکم حقوقی دارد و عدم پرداخت آن در سررسید جرم نیست |

| نحوه تهیه | گرفتن دسته چک هزینه خاصی ندارد ولی محدودیتهای قانونی و تشریفات دارد | تهیه سفته با توجه به مبلغ آن و مالیات میتواند هزینه بالایی داشته باشد اما هیچ محدودیت قانونی ندارد |

| انکار امضا | امضای چک قابلانکار نیست | امضای سفته قابل انکار است |

| درج مبلغ | درج مبلغ در چک محدودیتی ندارد | درج مبلغ سفته محدود به مبلغ اسمی سفته است |

| اعلام مفقودی | در صورت مفقودی چک، صادرکننده آن میتواند شکایت کند | شکایت از مفقودی و گم شدن سفته در قانون پیش بینی نشده است |

| وسیله پرداخت | چک وسیله پرداخت است | سفته وسیله تعهد و ضمانت است |

سـفته سندی تعهدآور است

در این مطلب درباره سـفته و قوانین و الزامات مربوط به آن صحبت کردیم و به نکاتی اشاره کردیم که حسابداران، کارفرمایان، کارکنان و همه افرادی که با سـفته سروکار دارند باید از آن مطلع باشند. سفته یک سند تجاری است که یک طرف معامله (صادرکننده سـفته) به صورت کتبی به طرف دیگر معامله (گیرنده سـفته) میدهد و نسبت به پرداخت مبلغی معین در تاریخی معین متعهد میشود. سـفته سندی تعهدآور است. به همین دلیل، معمولا به عنوان یک وثیقه و ضمانت برای بازپرداخت پول کاربرد دارد.

اگرچه به خاطر قوانین جدید، استفاده از چک به جای سـفته بیشتر شده است، با این حال هنوز هم استفاده از سـفته در مواقعی مثل ضمانت حسن انجام کار (سفته استخدام) و ضمانت پرداخت اقساط رایج است. هنگام صدور سفته ضمانت دقت داشته باشید که از گیرنده سـفته رسید بگیرید و در صورت لزوم سـفته و اینکه بابت چه چیزی صادرشده را در دفتر اسناد رسمی ثبت کنید تا اعتبار آن بیشتر شود.

2 Responses

درباره شرایط و مراحل نقد کردن سفته هم میشه راهنمایی کنید؟

سلام شرکت ازم سفته میخواست خودش از پشت میزش در آورد بهم داد امضا کن گفت ننویس به عنوان کار می تونه بزار اجرا چون مناز بانک سفته نگرفتم کار خطای نکردم