شرکتهای تجاری مراودات مالی بسیار بالایی دارند. کنترل و نگهداری حسابها و جلوگیری از سوءاستفادههای احتمالی از مسائل مهمی است که مورد توجه مدیران و صاحبان مشاغل قرار دارد. در همین راستا علم حسابداری در طول زمان گسترش یافته و روشهای مختلفی را برای ثبت و بررسی وجوه انتقالی ارائه داده است.به همین دلیل و به جهت جلوگیری از ایجاد اختلاف در حسابها، از شیوههای مختلفی برای ثبت و بررسی مبالغ واریزی و دریافتی استفاده میکنند.

یکی از روشهایی که کاربرد بالایی داشته و همواره مورد استفاده قرار میگیرد، تهیه صورت مغایرت بانکی است. در این روش حسابداران شرکت مبالغی که در حساب جاری شرکت در حال گردش است را در دفتر کل ثبت نموده و به صورت دورهای با صورت حساب بانک تطابق میدهند. در این مقاله از گروه نرم افزار حسابداری محک به بررسی صورت مغایرت بانکی و روش تهیه آن میپردازیم با ما همراه باشید.

تعریف صورت مغایرت بانکی

شرکتهای تجاری برابر با حساب جاری که در بانک دارند، یک حساب بانک با همان مشخصات در دفتر کل افتتاح میکنند. کلیه دریافتها و پرداختهایی که در حساب جاری نزد بانک انجام میشود، باید در حسابی که در دفتر کل ایجاد شده ثبت گردد. و لذا مانده حساب جاری با مانده حساب دفتر کل باید همیشه مطابقت کند. ولی به دلایلی مختلفی معمولا در عمل چنین نمیشود. به همین دلیل با تهیه صورت مغایرت بانکی دلایل عدم مطابقت شناسایی شده و مورد اصلاح قرار میگیرد.

برای بررسی مغایرات احتمالی، صورت حساب بانک از شعبه مربوطه دریافت شده و با حساب بانک موجود در دفتر کل مطابقت داده میشود. صورت حساب بانک حاوی اطلاعاتی از جمله تاریخ، شماره سند یا چک، شرح، بدهکاری، بستانکاری و مانده حساب میباشد.

نحوه بررسی صورت مغایرت بانکی

نکته مهمی که در بررسی مغایرات حساب دفتر و حساب جاری وجود دارد، تفاوت در ثبت مبالغ تحت عنوان بستانکار و بدهکار است. به عبارت دیگر زمانی که شرکت وجهی را به حساب جاری خود واریز میکند، در حساب بانک دفتر کل به عنوان بدهکاری ثبت میشود. ولی در صورت حساب بانک بستانکاری ثبت شده است. بنابراین هنگام بررسی و مطابقت حسابها لیست بدهکاری در صورت حساب جاری بانک در مقابل بستانکاریهای حساب دفتر قرار میگیرد.

اقلام باز در صورت مغایرت

پس از بررسی صورتهای مالی ذکر شده و مطابقت دادن آنها، تعدادی از اقلام باز میماند. یعنی مواردی در ستون بدهکار حساب دفتر وجود دارد که در ستون بستانکار صورت حساب جاری دیده نمیشود. و همینطور برعکس آن نیز ممکن است دیده شود. این موارد به عنوان اقلام باز قلمداد شده و شامل موارد زیر میشود.

- وجوه در راه مانده: شامل مبالغی است که در حساب دفتر ثبت شده ولی هنوز به حساب جاری بانک واریز نشده است. موارد عینی که در این مورد مشاهده شده به شرح زیر است.

- مامور مطالبات به یکی از شهرستانها سفر کرده و وجوه شرکت را نقد میکند. در همان محل نسبت به واریز مبلغ دریافتی به حساب جاری شرکت به صورت حواله یا شبا اقدام میکند. ممکن است در همین حین صورت حساب از شعبه دریافت شده و مبلغ به عنوان بستانکار در آن درج نشده باشد.

- مشتری شهرستان برای سفارش محصول و یا تسویه بدهی اقدام به واریز وجه به حساب جاری نزد بانک نموده و سند حواله را به صورت فکس و یا از طریق فضای مجازی ارسال میکند. حسابدار شرکت مبلغ را به عنوان بستانکاری در حساب دفتر ثبت میکند ولی صورت حساب بانک قبل از وصول آن دریافت شده است.

- مبالغ دریافتی توسط بانک: مبالغی را شامل میشود که مشتریان برای خرید و یا تسویه بدهی به حساب جاری شرکت نزد بانک واریز کردهاند ولی به هر دلیل برای اعلام آن با شرکت تماس نگرفتهاند. بنابراین وجه واریزی به عنوان بستانکار در صورت حساب بانک درج میشود و لی حسابدار به دلیل مطلع نبودن آن را در دفتر کل ثبت نکرده است.

- چکهای تحویلی: چکهایی که به منظور وصول به بانک تحویل میشوند و معمولا به دو روش انجام میگردد:

- در روش اول چکهایی که برای وصول به بانک تحویل میشوند، به عنوان “در جریان وصول” در حساب دفتر ثبت شده و پس دریافت تایید وصول، بستانکاری تلقی میشوند. در این روش امکان خطا در صورت مغایرت بانکی به صفر میرسد.

- در روش دوم که عموما در شرکتهای بزرگ و به دلیل صرفه جویی در زمان اتفاق میافتد، با فرض اعلام وصل بیش از 95% از چکها، همه آنها را وصول شده تلقی کرده و در حساب دفتر به عنوان بستانکاری ثبت میکنند. بنابراین چکهای برگشتی موجب ایجاد اختلاف در صورت مغایرت بانکی خواهد شد.

- کسر هزینههای بانکی: یکی از شرایط بانکها در زمان افتتاح حساب جاری موافقت با کسر هزینههای بانکی مانند هزینه صدور دسته چک از حساب افتتاح شده است. بنابراین ممکن است مبلغی را بانک از حساب کسر کرده و در صورت حساب بانک به عنوان بدهکار منعکس کند. در حالی که در حساب دفتر ثبت نشده و موجب ایجاد اختلاف در صورت مغایرت بانکی شود.

- چکهای وصول نشده: ممکن است شرکتها برای خرید مواد اولیه و یا تسویه بدهی خود، چک صادر کنند که در حساب دفتر به عنوان بدهکاری ثبت میشود. از طرفی اگر به هر دلیل دارنده چک برای وصول آن به بانک مراجعه نکند، مبلغ در نزد حساب جاری باقی مانده و سبب اختلاف در صورت مغایرت بانکی میشود.

- خطاهای انسانی: تمام اطلاعات دفاتر مالی توسط نیروی انسانی ثبت میشود. به همین دلیل بروز خطا به هنگام ثبت بلامنازع خواهد بود. این خطاها به دلایلی همچون بدهکار یا بستانکار نمودن حساب بانک، به اشتباه و به جای یک حساب دیگر و یا بیشتر یا کمتر ثبت نمودن مبالغ رخ میدهد.

- اختلاف در مانده از دوره گذشته: در صورتی که اختلافی در صورت مغایرت بانکی از دوره گذشته باقی مانده باشد. باید در دوره جدید نیز در حسابها اعمال شود.

روشهای تهیه صورت مغایرت بانکی

صورت مغایرت بانکی را میتوان به سه روش تهیه نمود. که در ادامه توضیحاتی در رابطه با آن ارائه میگردد.

- روش اول: در این روش مانده حساب دفتر کل مبنا قرار گرفته و با اضافه و کم نمودن اختلافات موجود، صورت مغایرت بانکی طبق صورت حساب بانک به دست میآید. اگرچه در این روش دلایل اختلاف مشخص میشود ولی از آن جهت که مانده واقعی حساب در آن مشخص نمیشود کاربرد زیادی ندارد.

- روش دوم: بر خلاف روش اول، مانده حساب بانک مبنا قرار گرفته و با اضافه و کم کردن اختلافات موجود، صورت مغایرت بانکی طبق دفتر کل به دست میآید. این روش نیز مانند روش اول دلایل اختلاف را مشخص میکند ولی از آنجا که مانده واقعی در آن مشخص نمیشود چندان مورد استفاده قرار نمیگیرد.

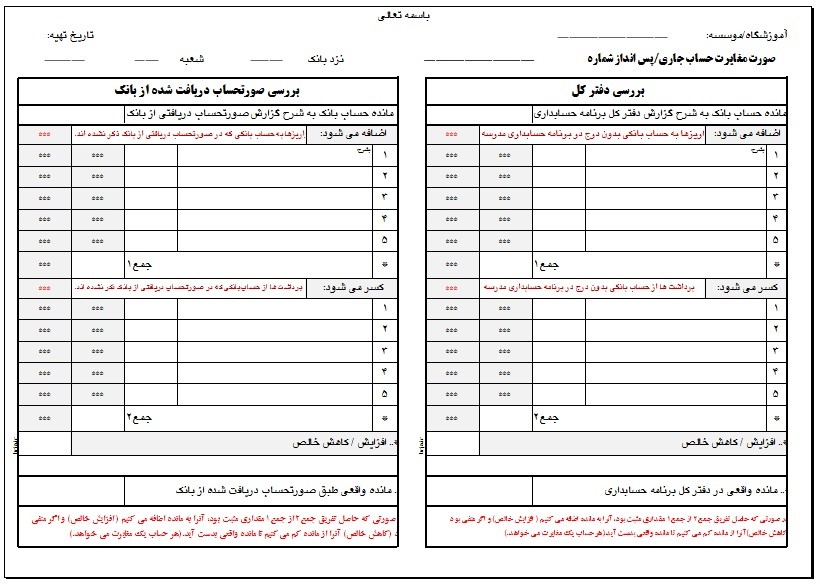

- روش سوم: این روش که به عنوان روش مانده واقعی نیز شناخته میشود، مبنای بررسی صورت مغایرت بانکی؛ هر دو حساب دفتر کل و حساب جاری بانک بوده و با مطابقت دادن اختلافات و کم و زیاد کردن آنها مانده واقعی در هر کدام به دست آمده و دلایل اختلافات نیز مشخص میشود. این روش کاربردیترین روشی است که برای بررسی صورتهای مالی و تهیه صورت مغایرت بانکی مورد استفاده قرار میگیرد.

منابع:

- اصول حسابداری 2 ، جواد حقیقی آذرماه 1381- وزارت فرهنگ و ارشاد اسلامی