یکی از علاقه مندی های سرمایه گذاران این است که در کاری سرمایه گذاری کنند که کمترین مقدار هزینه و بیشترین مقدار سودآوری را داشته باشد. دانشمندان علم اقتصاد برای فهم این مسئله فرمولی به نام «نرخ بازده سرمایه گذاری یا ROI» را پیشنهاد کرده اند. نرخ بازده سرمایه گذاری معیاری است که برای درک سودآوری یک سرمایه گذاری استفاده میشود. در این مقاله از گروه نرم افزار حسابداری محک به بررسی این موضوع میپردازیم که نرخ بازده سرمایه گذاری یا roi چیست؟ و نحوه محاسبه آن چگونه است؟ با ما همراه باشید.

نرخ بازده سرمایه گذاری یا ROI چیست؟

نرخ بازده سرمایهگذاری (ROI) شاخصی است که نشان میدهد سرمایهگذاری شما در یک کسبوکار تا چه اندازه موفق بوده است. این نرخ با مقایسه سود خالصی که از کسبوکار به دست میآورید با مبلغی که برای شروع آن هزینه کردهاید، محاسبه میشود. به عبارت دیگر، ROI به شما میگوید که برای هر ریال سرمایهگذاری، چه مقدار سود به دست آوردهاید و آیا این سرمایهگذاری ارزشمند بوده یا خیر. اگر ROI مثبت باشد، نشاندهنده سودآوری است و اگر منفی باشد، نشاندهنده زیان است.

بازده سرمایه گذاری نسبت سادهای است که سود (یا زیان) خالص سرمایه گذاری را بر هزینه آن تقسیم میکند. از آنجایی که به صورت درصد بیان میشود، میتوانید اثربخشی یا سودآوری گزینههای مختلف سرمایه گذاری را با هم مقایسه کنید. ROI ارتباط نزدیکی با معیارهایی مانند بازده دارایی ها (ROA) و بازده حقوق صاحبان سهام (ROE) دارد.

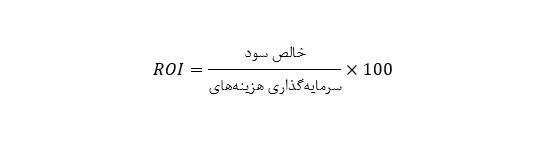

فرمول محاسبه نرخ بازده سرمایه گذاری

فرمول محاسبه نرخ بازده سرمایهگذاری (ROI) به شما کمک میکند تا بفهمید سرمایهگذاریتان چقدر سودآور بوده است. این فرمول به صورت زیر است:

که در آن:

سود خالص معادل درآمد کسب شده منهای هزینههای انجام شده است.

هزینههای سرمایهگذاری مبلغی است که برای راهاندازی کسبوکار پرداخت کردهاید.

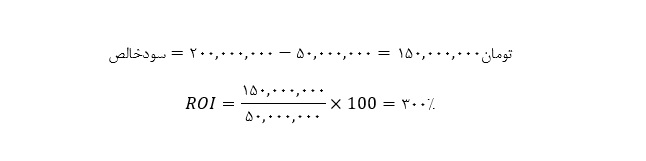

برای مثال، اگر برای راهاندازی کارگاه کفاشی ۵۰ میلیون تومان هزینه کردهاید و در پایان سال ۲۰۰ میلیون تومان درآمد داشتهاید، محاسبه ROI به این صورت خواهد بود:

این یعنی شما سه برابر مبلغی که سرمایهگذاری کردهاید، سود کردهاید. در نتیجه، ROI شما ۳۰۰ درصد است. این نشاندهنده سودآوری بسیار خوبی برای سرمایهگذاری شماست.

کاربردهای نرخ بازده سرمایه

برای ROI می توان کاربردهای متعددی را ذکر کرد، از جمله:

1) نرخ بازده سرمایه فرصت بسیار خوبی برای مقایسه کلان سود فراهم می آورد و کارآفرینان می توانند با مراجعه به این عدد و مقایسه نموداری آن در طول سال ها یا ماه ها، پیشرفت یا پسرفت تلاش اقتصادی خودشان را رصد نموده و با ارائه تحلیل های متناسب با اقدامات انجام شده، آینده بهتری برای خودشان رقم بزنند.

2) نرخ بازده سرمایه این امکان را به کارآفرین می دهد که کسب و کار خود را با رقبای هم حرفه اش مقایسه کند و به تحلیل اختلاف عدد ها پرداخته و با فهم نقاط مثبت رقیب و یا نقاط ضعف خود، به توانمندسازی خود و مجموعه اش کمک کند.

ROI (3 بستری برای پیش بینی های مرتبط با توسعه ی کسب و کار است. برای مثال اگر سرمایه گذار تصمیم بگیرد برای سال آینده ابزارآلات کارگاه کفاشی خودش را ارتقاء دهد، در ازای دو برابر شدن سرعت کارگران و علی القاعده دو برابر شدن درآمد کسب شده، چیزی در حدود 200 میلیون تومان باید هزینه کند که این قاعده به او کمک می کند تا شتاب سود آوری خودش را کنترل کرده تا دچار ناهمگونی در نقدینگی نشود.

1 = 200000000 / (200000000 – 400000000)

در فرض مطرح شده با وجودی که درآمد فرد دوبرابر شده است، اما نرخ بازده سرمایه گذاری اش دو واحد یا 200 درصد کاهش یافته و این مسئله، مدیریت جدی سرمایه گذار را می طلبد و او باید تلاش کند تا با مدیریت درست و تخصیص منابع به گونه ای عمل کند که از رقبایش عقب نیفتد.

4) ROI تحلیل قابل توجهی از بورس را در اختیار ما قرار می دهد. فرض کنید؛ فردی سهمی را به قیمت 5000 تومان تهیه می کند و بعد از یکسال آن را به قیمت 13000تومان به فروش می رساند. در صورتی که مجمع عمومی برگزار گردد و برای هر سهم مذکور چیزی حدود 2000 تومان سود نقدی (در طول یک سال) تعلق بگیرد، نرخ بازده سرمایه گذاری با فرمول زیر محاسبه خواهد شد:

نرخ بازده سرمایه گذاری بورس = هزینه ی خرید در ابتدای سال / (سود نقدی + (هزینه ی خرید در ابتدای سال – هزینه ی فروش در انتهای سال))

2 = 5000 / (2000 + (5000 – 13000)

5) ROI به سادگی قابلیت تفسیر شدن دارد و حتی یک دانش آموز ابتدایی به راحتی می تواند آن را بخواند و بفهمد و این به تنهایی می تواند یک عامل مهم و مفید محسوب شود.

مزایای ROI چیست؟

از مزایای نسبت ROI میتوان به موارد زیر اشاره کرد:

- به طور کلی محاسبه ROI آسان است. ارقام کمی برای تکمیل محاسبه مورد نیاز است که همه آنها باید در صورت های مالی یا ترازنامه موجود باشند.

- قابلیت تحلیل مقایسهای یکی از مزایای کلیدی نرخ بازده سرمایهگذاری است. این ویژگی به دلیل استفاده آسان و فراگیر از ROI بسیار مهم است. با استفاده از ROI، میتوانید بازده سرمایهگذاریهای مختلف را در سازمانهای گوناگون مقایسه کنید. این امر به شما اجازه میدهد تا بفهمید کدام سرمایهگذاریها بهتر عمل کردهاند و کدام یک نیاز به بهبود دارند.

- اندازه گیری سودآوری نیز جزو مزایا نرخ بازده سرمایه گذاری است. اندازه گیری سودآوری با استفاده از نرخ بازده سرمایهگذاری (ROI) به شما این امکان را میدهد که درآمد خالص حاصل از سرمایهگذاریهای انجام شده در یک واحد تجاری خاص را بسنجید. ROI یک معیار دقیق و مفید برای ارزیابی میزان موفقیت مالی یک شرکت یا تیم است.

معایب ROI چیست؟

البته برای نرخ بازده سرمایه گذاری معایبی هم بیان شده است که تقریباً برای همه ی آن ها می توان پاسخ قانع کننده ای ارائه نمود:

1) ROI پارامتری برای در نظر گرفتن زمان ندارد و در نتیجه اعداد محاسبه شده غیر واقعی هستند. برای حل مشکل مزبور کافی است حسابدار شرکت، زمان را برای هر کدام از محاسباتش به یک اندازه در نظر بگیرد و این فرمول را برای بازه های زمانی ماهانه، سالانه و 5 ساله در نظر بگیرد.

2) ROI توانایی محاسبه نتایج کیفی را ندارد. در مثالی که در بخش قبل گفته شد، فرضاً شاید ابزار کار کارگران کفش فروشی تقویت شود؛ اما آیا روحیه کارگران هم به همان اندازه عالی می شود یا خیر؟ این مسئله هم با محاسباتی قابل حل است. مثلاً کارگران به میزانی که از مزایا و تسهیلات کاری بیشتری برخوردار شوند؛ به همان میزان از روحیه بیشتری برخوردار خواهند شد.

3) ROI کلی گویی است و نمی تواند اطلاعات دقیق و جزئی به ما بدهد. این سخن هم انتظاری بی جا از نرخ بازده سرمایه گذاری است. چون این نرخ ماهیت آن کلی است و قرار است جهت گیری کلی کسب و کار را به ما نشان بدهد؛ نه این که بیان جزئیات را عهده دار شود و نباید چنین انتظاری را از نرخ بازده سرمایه گذاری داشت.

سخن آخر

در پایان این مقاله باید بگوییم که نرخ بازگشت سرمایه، فراتر از یک معیار مالی ساده، نشاندهنده توانایی یک کسبوکار برای تبدیل سرمایههای بهکار گرفته شده به سود مالی است. درک و بهکارگیری صحیح این شاخص، میتواند راهنمایی برای تصمیمگیریهای هوشمندانه و پایدار در عرصهی کسبوکار باشد. بنابراین، هر سرمایهگذاری باید با دقت و توجه به ROI انجام شود تا اطمینان حاصل شود که هر تومان سرمایهگذاری شده، بیشترین بازده ممکن را به همراه دارد.

منبع: