مدل سازی مالی برای کسب و کارها و شرکتها می تواند در رشد مالی و اقتصادی آنها تاثیرگذار باشد. تبدیل شدن به یک غول تجاری بزرگ در صنعت با پیش بینی عملیات و امور مالی آینده کسب و کار امکان پذیر است. شرکتها همواره باید تاثیرات عوامل مختلف بر کسب و کارشان مثل تغییر سیاستها و قوانین، تغییر قیمتها، افزایش یا کاهش تقاضا و متغیرهای بسیار دیگری را در نظر بگیرند. ایجاد یک مدل مالی جامع و خوب با همه پیچیدگی هایش به مدیران کسب و کارها در اتخاذ تصمیمات آتی کمک زیادی میکند. در این مقاله از گروه نرم افزاری محک در خصوص مدل سازی مالی و شیوه انجام آن در مایکروسافت اکسل بپردازیم.

مدل مالی چیست؟

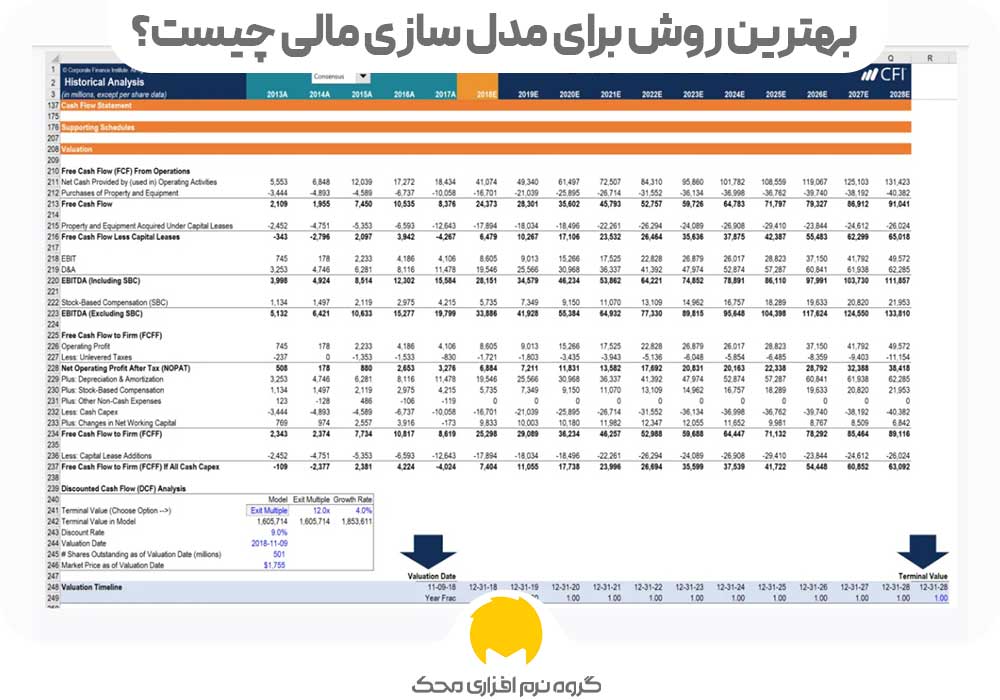

به زبان ساده، مدل مالی ابزاری است که در نرم افزارهای صفحه گسترده، مانند مایکروسافت اکسل، برای پیش بینی عملکرد مالی یک کسب و کار در آینده ساخته میشود. این پیشبینی معمولاً بر اساس عملکرد تاریخی شرکت و مفروضات مربوط به آینده انجام می شود و به تهیه صورت سود و زیان، ترازنامه، صورت جریان نقدی و برنامههای پشتیبان کمک می کند. از روی مدل های مالی میتوان انواع پیشرفتهتری از مدل ها مانند تجزیه و تحلیل جریان نقدی با تخفیف (مدل DCF)، خرید اهرمی (LBO)، ادغام و خرید (M&A) و تجزیه و تحلیل حساسیت را ایجاد کرد.

مدل سازی مالی فرآیند ایجاد خلاصهای از هزینهها و درآمدهای یک شرکت در قالب یک صفحه گسترده است که میتواند برای محاسبه تأثیر یک رویداد یا تصمیمات آتی بر کسب و کار مورد استفاده قرار گیرد. مدل مالی برای مدیران شرکت کاربردهای زیادی دارد. تحلیلگران مالی اغلب از آن برای تجزیه و تحلیل و پیش بینی اینکه چگونه عملکرد سهام یک شرکت ممکن است تحت تأثیر رویدادهای آینده یا تصمیمات اجرایی قرار گیرد استفاده میکنند.

چرا مدل سازی مالی مهم است ؟

مدلسازی مالی یکی از با ارزشترین مهارتها در تحلیل مالی است. هدف مدلسازی مالی ترکیب معیارهای حسابداری، مالی و تجاری برای معرفی و نمایش انتزاعی یک شرکت است. مدل مالی در اکسل پیاده سازی شده و آینده مالی و عملیاتی یک شرکت را پیشبینی میکند.

قطعا پیش بینی عملیات شرکت در آینده کاری بسیار پیچیده است. هر کسب و کار خصوصیات مربوط به خود را دارد و به مجموعهای بسیار خاص از مفروضات و محاسبات نیاز دارد. به همین دلیل، برای مدل سازی مالی از مایکروسافت اکسل (excel) استفاده میشود. اکسل از انعطاف پذیرترین و قابل تنظیمترین ابزارهای موجود است. نرمافزارهای دیگری نیز بهعنوان جایگزین وجود دارند که به اندازه اکسل انعطافپذیر نیستند و ممکن است درک عملیات یک کسب و کار را برای کاربر پیچیده کنند.

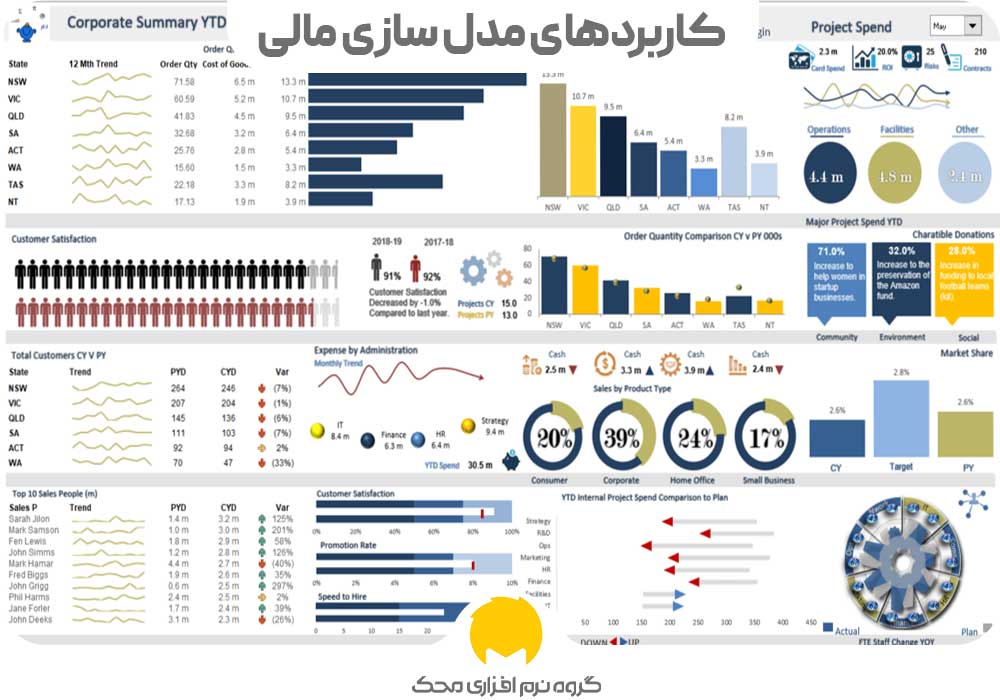

کاربرد مدل سازی مالی چیست ؟

مدل سازی مالی نمایشی از تعداد عملیات یک شرکت در گذشته، حال و آینده پیش بینی شده است. چنین مدلهایی برای استفاده به عنوان ابزار تصمیم گیری در نظر گرفته شدهاند. مدیران شرکت ممکن است از آنها برای برآورد هزینهها و پیش بینی سود یک پروژه جدید استفاده کنند. تحلیلگران مالی از مدل سازی مالی برای توضیح یا پیش بینی تأثیر رویدادها، از عوامل داخلی مانند تغییر استراتژی یا مدل کسب و کار گرفته تا عوامل خارجی مانند تغییر در سیاست یا مقررات اقتصادی، بر سهام یک شرکت استفاده میکنند.

مدل های مالی برای تخمین ارزشگذاری یک کسب و کار یا مقایسه کسب و کارها با رقیبان خود در یک صنعت یا حوزه مشخص استفاده میشوند. از مدلسازی مالی همچنین در برنامه ریزی استراتژیک برای آزمایش سناریوهای مختلف، محاسبه هزینه پروژههای جدید، تصمیم گیری در مورد بودجه و تخصیص منابع شرکت استفاده میشود.

نتیجه یک مدل مالی برای تصمیم گیری و انجام تجزیه و تحلیل مالی، چه در داخل یا خارج از شرکت استفاده میشود. مدلهای مالی متعدد به سرمایه گذار کمک میکنند تا رقبای مختلف در یک صنعت را مقایسه کرده و بهترین مورد برای سرمایه گذاری را انتخاب کند.

چه کسانی از مدل مالی استفاده می کنند؟

در داخل یک شرکت، مدیران از مدل سازی مالی برای تصمیم گیری در مورد موارد زیر استفاده میکنند:

- افزایش سرمایه (بدهی و یا حقوق صاحبان سهام)

- خرید (کسب و کار و یا دارایی)

- رشد کسب و کار به صورت ارگانیک (به عنوان مثال، افتتاح فروشگاههای جدید، ورود به بازارهای جدید و غیره)

- فروش یا واگذاری دارایی ها و واحدهای تجاری

- بودجه بندی و پیش بینی (برنامه ریزی برای سال های آینده)

- تخصیص سرمایه (اولویت بندی پروژههای سرمایه گذاری)

- ارزش گذاری یک کسب و کار

- تجزیه و تحلیل صورت های مالی / تحلیل نسبت

- حسابداری مدیریت

مبانی مدلسازی مالی چیست ؟

بهترین مدلهای مالی مجموعهای از مفروضات اساسی را در اختیار کاربران قرار میدهند. به عنوان مثال، یکی از آیتمهای خطی که معمولاً به واسطه مدل مالی پیش بینی میشود، رشد فروش است. رشد فروش به صورت افزایش (یا کاهش) ناخالص در سه ماهه اخیر نسبت به سه ماهه قبل ثبت میشود. اینها تنها دو ورودی هستند که یک مدل مالی برای محاسبه رشد فروش به آن نیاز دارد.

مدل ساز مالی یک سلول برای فروش سال قبل، یعنی سلول A، و یک سلول برای فروش سال جاری، یعنی سلول B ایجاد میکند. سلول سوم، یعنی سلول C، برای فرمولی استفاده میشود که تفاوت بین سلول A و B را بر سلول A تقسیم میکند. این فرمول رشد است.

سلول C، یعنی فرمول، به صورت سخت در مدل کدگذاری شده است، یعنی مقداری ثابت است و بدون اصلاح برنامه قابل تغییر نیست. سلول های A و B سلول های ورودی هستند که توسط کاربر قابل تغییر هستند.

بهترین روش برای مدل سازی مالی چیست؟

برای اینکه مدلسازی مالی به بهترین شکل انجام شود موارد زیر را درنظر بگیرید:

1- نکات و ترفندهای اکسل

هنگام ساخت یک مدل مالی رعایت بهترین شیوهها در اکسل بسیار مهم است. جزئیاتی که باید به عنوان موضوعات کلیدی به آنها بپردازید عبارتند از:

- استفاده از ماوس خود را محدود یا حذف کنید (میانبرهای صفحه کلید بسیار سریعتر هستند)

- از فونت آبی برای کدهای سخت و ورودی استفاده کنید (فرمولها میتوانند سیاه بمانند)

- فرمولها را ساده نگه دارید و محاسبات پیچیده را به مراحل مختلف تقسیم کنید.

- مطمئن شوید که میدانید چگونه از مهمترین فرمولها و توابع اکسل استفاده کنید.

- از INDEX و MATCH به جای VLOOKUP برای کندوکاو داده ها استفاده کنید.

- از تابع CHOOSE برای ساخت سناریوها استفاده کنید.

2- قالب بندی

مهم است که در یک مدل مالی به وضوح بین ورودیها (مفروضات) و خروجی (محاسبات) تمایز ایجاد کنید. این تمایز معمولاً از طریق قراردادهای قالب بندی، مانند آبی کردن ورودیها و سیاه کردن فرمولها به دست میآید. شما همچنین میتوانید از قراردادهای دیگر مانند سایه زدن سلولها یا استفاده از حاشیهها استفاده کنید.

3- طرح بندی مدل مالی

ساختاربندی یک مدل مالی به صورت یک طرح منطقی و قابل فهم بسیار مهم است. این طرح بندی معمولاً به معنای ساخت کل مدل در یک کاربرگ و استفاده از گروه بندی برای ایجاد بخشهای مختلف است. به این ترتیب به راحتی میتوان مدل را بسط یا قبض داد و اصلاح نمود.

بخشهای اصلی که باید در یک مدل مالی گنجانده شود (از بالا به پایین) عبارتند از:

- مفروضات و محرک ها

- صورت درآمد

- ترازنامه

- صورت جریان نقدی

- برنامه های پشتیبانی

- ارزش گذاری

- تجزیه و تحلیل میزان حساسیت

- جداول و نمودارها

مدلسازی مالی در 10 مرحله

مدل سازی مالی یک فرآیند متوالی و تکراری است. باید بخشهای مختلف را جدا کنید تا در نهایت بتوانید همه آنها را به هم بچسبانید. در ادامه، مراحل مدل سازی مالی به تفکیک، از جایی که باید شروع کنید و اینکه چگونه در نهایت همه نقاط را به هم وصل کنید، آورده شده است.

1- نتایج و مفروضات تاریخی

هر مدل مالی با نتایج تاریخی یک شرکت شروع میشود. برای شروع به ساخت مدل مالی باید صورت های مالی سه سال را جمع و آنها را وارد اکسل کنید. در مرحله بعد، مفروضات دوره تاریخی را با محاسبه مواردی مانند نرخ رشد درآمد، حاشیههای ناخالص، هزینههای متغیر، هزینههای ثابت، روزهای تسویه حسابهای پرداختنی (AP)، روزهای موجودی، و غیره مهندسی معکوس میکنید. حالا میتوانید مفروضات دوره پیش بینی را به عنوان کدهای سخت پر کنید.

2- وارد کردن صورت درآمد

با وجود مفروضات پیشبینی میتوانید راس صورت سود و زیان را با درآمد، COGS یا بهای تمام شده کالای فروش رفته، سود ناخالص و هزینههای عملیاتی و غیره را محاسبه کنید. برای محاسبه استهلاک، کاهش بها، بهره و مالیات باید منتظر بمانید.

3- وارد کردن ترازنامه

بعد از ورود راس صورت درآمد، می توانید شروع به پر کردن ترازنامه کنید. با محاسبه حساب های دریافتنی و موجودی، که هر دو تابع درآمد و COGS هستند، و همچنین مفروضات روزهای تسویه حساب های پرداختنی و روزهای موجودی شروع کنید. بعد، حساب های پرداختنی را پر کنید که تابعی از COGS و روزهای تسویه حساب های پرداختنی (AP) هستند.

4- ساخت برنامه های پشتیبانی

قبل از تکمیل صورت درآمد و ترازنامه، باید یک برنامه زمانی برای داراییهای سرمایهای مانند اموال، ماشین آلات و تجهیزات (PP&E) و همچنین برای بدهی و بهره ایجاد کنید. برنامه PP&E از دوره تاریخی استخراج میشود. بعد هزینههای سرمایهای را اضافه کرده و استهلاک را کم کنید. برنامه بدهی نیز از دوره تاریخی استخراج میشود. در اینجا افزایش بدهی را اضافه کرده و بازپرداختها را کم میکنید. بهره بر اساس میانگین مانده بدهی خواهد بود.

5- تکمیل صورت درآمد و ترازنامه

اطلاعات حاصل از برنامه های پشتیبانی، صورت درآمد و ترازنامه را تکمیل میکند. در صورت درآمد، استهلاک را به برنامه PP&E و بهره را به برنامه بدهی مرتبط کنید. از آنجا میتوانید درآمدهای قبل از مالیات، میزان مالیات و درآمد خالص را محاسبه کنید. در ترازنامه، تراز پایانی PP&E و مانده بدهی پایانی را از برنامههای پشتیبانی پیوند دهید. حقوق صاحبان سهام را میتوان با جلو بردن مانده پایانی سال گذشته، اضافه کردن درآمد خالص و سرمایه جذب شده و کم کردن سود سهام یا سهام خریداری شده تکمیل کرد.

6- ساخت صورت جریان نقدی

با تکمیل صورت درآمد و ترازنامه، میتوانید صورت جریان وجوه نقد را با روش تطبیق بسازید. با درآمد خالص شروع کنید، استهلاک مجدد را اضافه کنید و تغییرات در سرمایه در گردش غیرنقدی را تنظیم کنید که منجر به وجه نقد حاصل از عملیات میشود. وجه نقد مورد استفاده در سرمایه گذاری تابعی از مخارج سرمایه ای در جدول PP&E است و وجه نقد حاصل از تامین مالی تابعی از مفروضاتی است که در مورد افزایش بدهی و حقوق صاحبان سهام مطرح شد.

7- تجزیه و تحلیل جریان نقدی تنزیل شده (DCF)

هنگامی که 3 صورت مالی ذکرشده تکمیل شد، زمان محاسبه جریان نقدی آزاد و انجام ارزیابی تجاری فرا میرسد. جریان نقدی آزاد کسب و کار با هزینه سرمایه شرکت (هزینه فرصت یا نرخ بازده مورد نیاز) امروز تنزیل میشود.

8- افزودن سناریوها و تجزیه و تحلیل حساسیت

هنگامی که بخشهای تجزیه و تحلیل و ارزش گذاری DCF کامل شد، زمان آن است که تحلیل حساسیت و سناریوها را در مدل بگنجانیم. هدف این تجزیه و تحلیل تعیین این است که ارزش شرکت (یا برخی معیارهای دیگر) چقدر تحت تأثیر تغییرات مفروضات اساسی قرار میگیرد. این موضوع برای ارزیابی ریسک یک سرمایه گذاری یا برای اهداف برنامه ریزی تجاری بسیار مفید است (به عنوان مثال، آیا شرکت نیاز به جمع آوری پول در صورت کاهش x درصد حجم فروش دارد؟).

9- ایجاد جداول و نمودارها

بیان واضح نتایج چیزی است که واقعاً تحلیلگران مالی خوب را از تحلیلگران معمولی جدا میکند. موثرترین راه برای نشان دادن نتایج یک مدل مالی از طریق جداول و نمودارها است. بیشتر مدیران وقت یا حوصله نگاه کردن به عملکرد درونی مدل را ندارند، بنابراین نمودارها بسیار مؤثرتر و مفیدتر هستند.

10- تست استرس و ممیزی مدل

وقتی مدل سازی مالی تمام شد، کار شما تمام نشده است. در مرحله بعد، زمان شروع تست استرس سناریوهای گوناگون است تا ببینید آیا مدل مالی شما مطابق با انتظار شما عمل میکند یا خیر. همچنین مهم است که از ابزارهای حسابرسی مدلسازی مالی استفاده کنید تا مطمئن شوید که مدل مالی مدنظر شما دقیق است و فرمولهای اکسل نیز همه به درستی کار میکنند.

سخن آخر

مدل مالی نشان دهنده عملکرد مالی یک شرکت، هم در گذشته و هم در آینده است. برای ایجاد یک مدل مالی، به درک کاملی از اصول حسابداری نیاز دارید. شما باید بدانید که همه حسابهای مختلف به چه معنا هستند، چگونه آنها را محاسبه کنید، و چگونه به هم متصل شدهاند. مدل های مالی باید دقیق و انعطافپذیر طراحی شوند تا با حالات و در وضعیتهای مختلف بازار قابلیت تطبیقپذیری داشته باشند. مدل سازی مالی امری پیچیده است و نیاز به تخصص و تجربه بالا در حوزه حسابداری و مدیریت مالی و همچنین شناخت بازار و عوامل تاثیرگذار بر صنایع مختلف دارد.

منابع: https://www.investopedia.com/ – https://corporatefinanceinstitute.com/

2 Responses

با سلام

احتراما اینجانب کارشناس یک شرکت مهندسین مشاور هستم و می خواهم مدلسازی مالی برای پروژه های شرکت انجام دهم، از کجا می توانم یاد بگیرم؟؟؟

باسلام. شما می توانید مباحث علمی مدنظر خود را با شرکت در وبینارهای مالی و حسابداری فرا بگیرید .