هدف اصلی سرمایهگذاری در هر حوزهای، کسب سود است. آشنایی با انواع سود و بازده، لازمه شروع سرمایهگذاری به شمار میرود. بازده نسبی یکی از مهمترین معیارها در این زمینه است. در این مقاله از گروه نرم افزار حسابداری محک با مفهوم بازده نسبی و اهمیت آن آشنا میشویم.

بازده چیست؟

بازده عبارت است از سود یا زیانی که از طریق سرمایهگذاری نصیب یک سرمایهگذار میشود. همانطور که میدانیم افراد برای کسب سود و افزایش ثروت خود، در بسترها و حوزههای مالی مختلفی سرمایهگذاری میکنند. برخی از گزینههای سرمایهگذاری دارای سود مشخص و تضمین شده هستند و برخی دیگر هیچ سودی را تضمین نمیکنند. هر فرد با توجه به اهدافی که در نظر دارد، در این گزینهها سرمایهگذاری میکند.

بازده در فرایند سرمایهگذاری همواره نیروی محرکی است که علاوه بر ایجاد انگیزه به عنوان پاداشی برای سرمایهگذاران محسوب میشود. در مقابل بازده سرمایهگذاری، مفهومی به نام ریسک وجود دارد. ریسک و بازده دو عنصر جداییناپذیر در بازارهای مالی و سرمایهگذاری هستند. هر چه میزان بازدهی مورد انتظار از دارایی بیشتر باشد، سرمایهگذاری در آن با ریسک بیشتری همراه خواهد بود.

اجزای تشکیل دهنده بازده چیست؟

بازده را میتوان به دو جزء سود دریافتی و سود (زیان) سرمایه تقسیم کرد. در ادامه با بررسی هر یک میپردازیم:

1.سود دریافتی

سود دریافتی، سودی است که از محل جریانهای نقدی دورهای به دست میآید. این سود را میتوان مهمترین بخش بازده قلمداد کرد. سود دریافتی به صورت بهره یا سود تقسیمی در اختیار سرمایهگذاران قرار میگیرد.

2.سود یا زیان سرمایه

دومین جزء بازده، سود یا زیان سرمایه است که با سهام عادی، اوراق مشارکت و یا سایر اوراق بهادار مرتبط است. این بخش از بازده به دلیل افزایش یا کاهش قیمت دارایی و اختلاف میان قیمت خرید و قیمت فعلی به وجود میآید.

بازده نسبی چیست؟

در امور مالی، اصطلاح بازده نسبی معیاری از بازدهی در یک سرمایهگذاری است که نشان میدهد سود یا زیان یک سبد سرمایهگذاری یا یک صندوق سرمایهگذاری نسبت به یک یا چند شاخص بازار چگونه است. امروزه بسیاری از مدیرانی که عملکرد صندوقهای سرمایهگذاری را بررسی میکنند، معمولاً برای دستیابی به بازدهی بالاتر از بازدهی نسبی استفاده میکنند. بازده نسبی همواره عدد مثبتی است و بر روی نتایج بلند مدت تمرکز دارد از این رو از اهمیت بالایی در بازارهای مالی برخوردار است.

استفاده از بازده نسبی چه مزیتهایی دارند؟

بازده نسبی مزیتهای زیادی دارد. در ادامه با برخی از این مزایا آشنا میشویم:

- بازده نسبی میتواند عملکرد و بازدهی یک صندوق را در هر دو بازار نزولی و صعودی اندازه گیری کند.

- این بازده به شناسایی آن دسته از وجوهی که بازدهی بهتری نسبت به شاخص دارند کمک میکند.

- این بازده در تصمیم گیری به مدیران صندوقهای سرمایهگذاری کمک میکند.

- این بازده روندهای بازار صعودی و نزولی را در نظر میگیرد.

- بازدهی نسبی افق زمانی بلندمدت را برای تعیین بازدهی در نظر میگیرد.

بازده مطلق چیست؟

بازده مطلق، بازدهی یک دارایی یا صندوق سرمایهگذاری را در یک دوره مشخص نشان میدهد. این بازدهی افزایش یا کاهشی که به صورت درصدی بر روی سهام یا صندوق سرمایهگذاری اتفاق میافتد را در نظر میگیرد. بازده مطلق میتواند مثبت یا منفی باشد و ممکن است غیر مرتبط با سایر فعالیتهای بازار در نظر گرفته شود.

بازده نسبی با بازده مطلق چه تفاوتی دارد؟

بازده نسبی و بازده مطلق از جهات مختلفی با یکدیگر تفاوت دارند. در ادامه برخی از این تفاوتها را بررسی میکنیم:

- بازده مطلق، بر خلاف بازده نسبی، هیچ مقایسهای با سایر سرمایهگذاریهای احتمالی انجام نمیدهد.

- بازده مطلق مربوط به بازدهی یک دارایی خاص است و آن را با هیچ معیار یا شاخصی مقایسه نمیکند. در حالی که بازده نسبی داراییهای مختلف را با معیارهای مشخص مقایسه میکند.

- بازدهی مطلق افق زمانی کوتاه مدتی دارد و به روندهای طولانی مدت متکی نیست. این در حالی است که بازده نسبی افق زمانی بلند مدتی دارد.

- بازدهی مطلق اطلاعات زیادی در رابطه با مفید بودن سرمایهگذاری ارائه نمیدهد. شما باید به بازده نسبی نگاه کنید تا دریابید بازده یک سرمایهگذاری در مقایسه با سایر سرمایهگذاریهای مشابه چگونه است. هنگامی که معیار قابل مقایسهای برای اندازه گیری بازده سرمایهگذاری خود داشته باشد، میتوانید تصمیم بگیرید که آیا سرمایهگذاری شما سودده است یا خیر است و مطابق با آن عمل کنید.

عوامل موثر بر بازده نسبی کداماند؟

بازده نسبی تحت تأثیر عوامل مختلفی ممکن است تغییر کند. در ادامه با برخی از این عوامل آشنا میشویم:

1.هزینهی تراکنشها

هزینه تراکنشها به طور قابل توجهی بر بازده نسبی صندوقهای سرمایهگذاری تأثیر میگذارد. هر چه این هزینه پایینتر باشد، بازده نسبی افزایش مییابد. به عنوان مثال، صندوق Invesco یک صندوق سرمایهگذاری جهانی با مدیریت فعال است که بازده یکساله آن از 30 سپتامبر 2017، به طور قابل توجهی بهتر از شاخص جهانی MSCI بود. در این سال مدیران این صندوق، بازدهی عملکرد خود را با احتساب هزینه تراکنشها و بدون هزینه تراکنشها ارائه کردند. بر اساس گزارشهای منتشر شده برای دوره یکساله، سهام کلاس A این صندوق بدون احتساب هزینههای تراکنشها، 30.48 درصد بازدهی داشته است.

2.بازده کل

بازده کل نیز جزو عوامل مؤثر بر بازدهی نسبی است. برای محاسبه بهتر بازده نسبی، یک سرمایهگذار میتواند از بازده کل استفاده کند. بازده کل توزیعهای صندوق را هنگام محاسبه بازده نسبی در نظر میگیرد. از این رو در افزایش بازدهی نسبی بسیار مؤثر است.

3.کارمزد معاملات

کارمزد صندوق یکی دیگر از عواملی است که میتواند بر بازده نسبی تأثیر بگذارد. کارمزد صندوق باید هر سال به طور جمعی توسط سهامداران صندوق پرداخت شود. شرکتهای سرمایهگذاری هنگام محاسبه ارزش خالص دارایی خود، این کارمزد را به عنوان بدهی ثبت میکنند. از این رو میتوان گفت که کارمزد صندوق بر ارزش خالص دارایی صندوق که بازده نسبی بر اساس آن محاسبه میشود، تأثیر میگذارد.

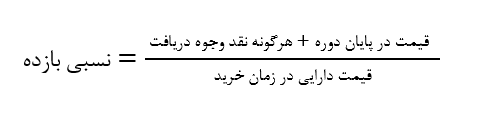

نحوه محاسبه بازده نسبی

برای محاسبه بازده نسبی میتوان از فرمول زیر استفاده کرد:

در مواقعی که بازده کلی محاسبه شده برای یک دارایی یا سرمایهگذاری عدد منفی باشد میتوان از فرمول بالا به منظور محاسبه بازده استفاده کرد.

سخن آخر

در این مطلب با مفهوم بازده نسبی و اهمیت آن در بررسی و سنجش عملکرد صندوقهای سرمایهگذاری آشنا شدیم. برای محاسبه دقیق میزان بازدهی داراییها و پروژههای سرمایهگذاری، یکی از بهترین راهکارها استفاده از نرم افزار حسابداری است. نرم افزار حسابداری محک به شما کمک میکند تا علاوه بر مدیریت داراییها، سود و زیان هر یک از پروژهها را به صورت دقیق محاسبه کنید.

منبع: investopedia