کسب و کارهای مختلف گسترش پیدا کرده و امروزه در قالب شرکتهای بزرگ تجاری تعریف میشوند. این گستردگی باعث شده تا احساس نیاز به قوانین و ساز و کاری مشخص، به خصوص در حوزههای مالی و همچنین نحوه کنترل آنها شکل گیرد. در واقع بدون یک سیستم واحد امکان ایجاد ثبات و نظم وجود نخواهد داشت. در همین راستا و در جهت ایجاد یکپارچگی و تهیه ابزارهایی برای سهولت تصمیم گیری و برنامه ریزی، شیوههای مختلفی برای ثبت اطلاعات و تهیه گزارش از آنها ایجاد شده است.

یکی از گزارشهایی که برای مدیران صنایع مختلف و همچنین سرمایه گذاران اهمیت بسیار بالایی داشته و در بازههای زمانی مشخص و مدون تهیه میشود، ترازنامه مالیاتی است. این گزارش اطلاعات مالی شرکت را به صورت خلاصه و در یک نگاه در اختیار مدیران و سهامداران قرار داده و شامل اطلاعاتی از جمله میزان داراییها، بدهیها و سرمایه شرکت (حقوق صاحبان سهام) خواهد بود. در ادامه این مقاله از گروه نرم افزار حسابداری محک به بررسی ترازنامه میپردازیم با ما همراه باشید.

ترازنامه چیست؟

ترازنامه عبارت است از یک گزارش از مجموع داراییها و بدهیها که به بازه زمانی مشخصی اشاره داشته و در یک زمان مشخص تهیه میشود. ترازنامه که در اظهارنامههای مالیاتی نیز مورد درخواست اداره مالیات است، به عنوان ترازنامه مالیاتی شناخته میشود. در واقع ترازنامه مالیاتی ، واقعیتی از صورت وضعیت داراییها و بدهیهای شرکت است که در یک زمان مشخص مورد بررسی قرار میگیرد. در ترازنامه مالیاتی اطلاعات دو ستون از یک گزارش در برابر هم قرار میگیرد و میتوان آن را به صورت خلاصه در عبارت زیر بیان نمود.

دارایی = بدهی + حقوق صاحبان سهام(سرمایه)

هر کدام از اجزای عبارت فوق دارای تعریفی واحد و مشخص است. که در ادامه توضیحاتی در رابطه با آن ارائه میگردد.

اقلام ترازنامه مالیاتی

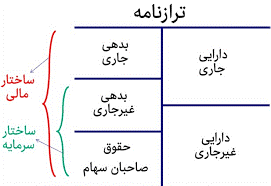

اقلام ترازنامه در سه بخش کلی که شامل دارایی، بدهی و سرمایه میباشد تعریف میشود. این اقلام با ترتیب خاصی که “استانداردی تعریف شده” است، در ترازنامه ثبت شده و به شرح زیر است.

- دارایی: منظور از دارایی منابعی است که در اختیار افراد، شرکتها و یا دولتها قرار داشته و دارای ارزش اقتصادی هستند. دارایی از جمله اموالی است که از آن انتظار کسب منفعت مالی میرود. داراییها خود به دو قسمت داراییهای جاری، که در مدت زمانی کمتر از یک سال قابلیت نقدشوندگی دارند و داراییهای غیر جاری، که نقدشوندگی آنها مستلزم سپری شدن زمانی بیش از یک سال است تقسیم شده. و انواع آن شامل موارد زیر است.

داراییهای جاری:

- وجه نقد: قابل دسترسترین وجوهی که در صورت نیاز و در کوتاهترین زمان ممکن نقد خواهد شد. از جمله آن میتوان به اوراق خزانه، گواهی سپرده کوتاه مدت و انواع ارزها اشاره کرد.

- اوراق بهادار: اوراق بهادار مربوط به شرکتهای بورسی که بازاری مستقل و پر تقاضا، قابلیت نقدشوندگی آن را بالا میبرد.

- حساب قابل نقد: وجوهی است که مشتریان شرکت، آن را بدهکار بوده و انتظار میرود در مدت زمانی کمتر از یک سال نقد شوند.

- موجودی کالا: انواع کالایی که متعلق به شرکت بوده و نسبت به کالاهای دیگر راحتتر نقد شده و هزینه کمتری دارند.

داراییهای غیر جاری:

- انواع سرمایه گذاریهای بلند مدت: نوعی از سرمایه گذاری که عموما از جنس اوراق بهادار بوده و تا یک سال قابل نقد شدن نیستند.

- داراییهای ثابت: بخشی از اموال شرکت که مورد استفاده شرکت قرار گرفته و در بلند مدت ماندگار هستند، مانند ساختمان، ماشین آلات، زمین و…

- داراییهای نامشهود: منظور از داراییهایی نامشهود، آن قسمت از انواع داراییهاست که فیزیکی و یا قابل مشاهده نیستند اما برای شرکت ارزشمند هستند. مانند مالکیتهای معنوی یا سرقفلی و معمولا خیلی کمتر از ارزش واقعی آنها در ترازنامهها ثبت میشوند.

- بدهی: بدهی در ترازنامه مالیاتی، شامل مبالغی است که باید در خارج شرکت صرف تسویه با طلبکاران شود. مانند اجاره بها، اقساط تسهیلات و دستمزد و حقوق. همچنین بدهیها نیز مانند داراییها با توجه مدت زمانی که برای پرداخت آنها مهلت وجود دارد، به دو قسمت جاری و غیر جاری تقسیم بندی میشود.

بدهیهای جاری:

- سودهای سهام که قابل پرداخت هستند

- اجاره، اقساط تسهیلات و مالیات سال گذشته

- دستمزدهای افراد و کارمندان مرتبط

بدهیهای غیر جاری:

- دیون بلند مدت: بخشی از بدهی که در بلند مدت باید تسویه شود مانند، اوراق قرضه

- بدهی معوق مالیاتی: شامل مالیاتهای میشود که در سال جاری پرداخت نخواهد شد.

- سرمایه: حقوق صاحبان سهام یا سرمایه در ترازنامه مالیاتی ، شامل کلیه اموال و داراییهای شرکت پس از کسر بدهیها میشود. در واقع منظور از حقوق صاحبان سهام، هرگونه اموال و دارایی است که متعلق به شرکت باشد.

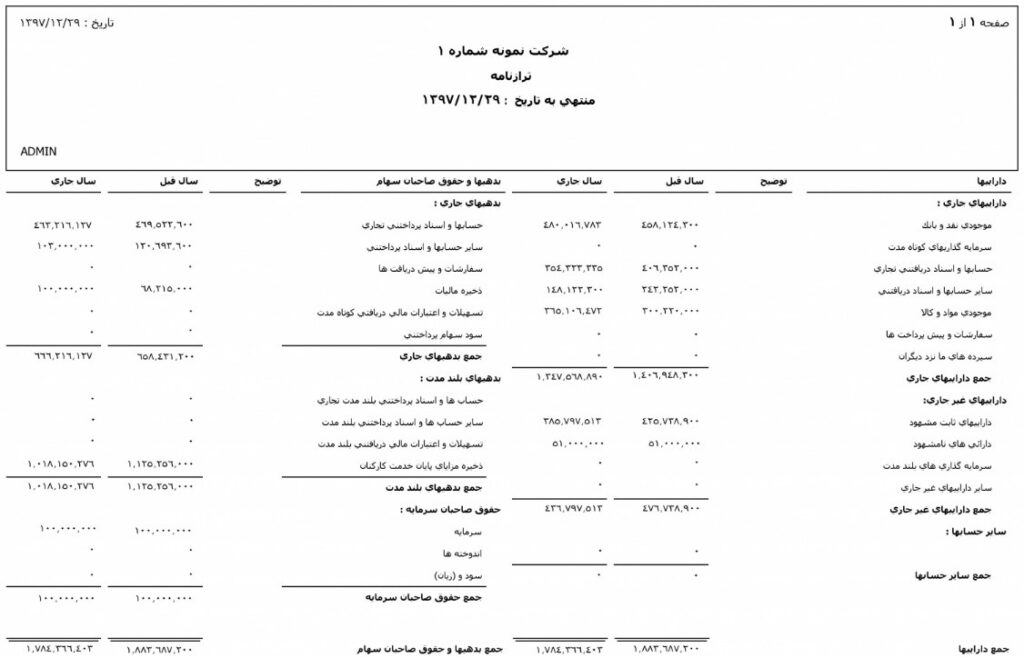

جدول ترازنامه

معمولا ترازنامه مالیاتی برای سهولت فهم آن به صورت جدول ارائه میگردد. ترازنامه در اصل گزارشی است که در یک نگاه کلی وضعیت داشتهها و بدهیهای شرکت را به نمایش میگذارد. و مدیران صنایع از آن برای برنامه ریزیهای مالی بلند مدت و کوتاه مدت و همچنین تصمیم گیری برای استفاده از منابع موجود استفاده میکنند. به همین دلیل طبقه بندی اطلاعات ترازنامه مالیاتی به شکل جدول، که امکان مقایسه بهتری بین دارایی و بدهی فراهم میکند، کاربرد بیشتری دارد.

تحلیل ترازنامه

هدف اصلی از ایجاد ترازنامه مالیاتی بررسی اطلاعات به دست آمده و تحلیل آنها در جهت تصمیم گیریهای بلند مدت و کوتاه مدت است. بنابراین تحلیل ترازنامه مالیاتی از اهمیت بالایی برخوردار است. چرا که حتی در صورت ثبت اطلاعات دقیق و درست در ترازنامه، اگر به درستی تفسیر نشوند ممکن است باعث به وجود آمدن خساراتی در آینده مالی شرکت و سرمایه گذاران شود. نکات اساسی که در تحلیل ترازنامه مالیاتی باید مورد توجه قرار گیرد به شرح زیر است.

- با توجه به ماهیت ترازنامه مالیاتی که اطلاعات مالی شرکت را در یک زمان مشخص گزارش میکند، امکان مشاهده سوابق مالی شرکت در آن وجود ندارد. به همین دلیل بررسی اطلاعات موجود در ترازنامههای دورههای قبل بسیار مفید خواهد بود.

- از دیگر اقداماتی که در روند تحلیل ترازنامه مالیاتی مفید خواهد بود، مقایسه ترازنامه شرکت با شرکتهایی است که در صنایع مرتبط فعال هستند. چرا که هر صنعتی اقدامات و آینده نگری خاصی را در برنامههای خود دنبال میکند.

- پول نقد یکی از مهمترین مباحثی است که در ترازنامه مالیاتی مورد بررسی قرار میگیرد. و نشان از قدرت شرکت در انجام اقداماتی است که از قبل برنامه ریزی شده است. منظور از پول نقد، بخشی از داراییهای شرکت است که قابلیت نقدشوندگی بسیار بالایی دارند.

- سرمایه در گردش، به اختلاف داراییهای جاری و بدهیهای جاری اطلاق میشود. بر اساس همین تعریف چنانچه شرکتها با هدف افزایش سرمایه در گردش، درخواست افزایش سرمایه بدهند، حل مشکلات نقدینگی از جمله تامین مواد اولیه و یا تسویه بدهیهای جاری را دستور کار دارند.

- مجموع داراییهای بلند مدت و بدهیهای بلند مدت ساختار سرمایه تعریف میشود. و در صورتی که شرکت هدف خود را از افزایش سرمایه اصلاح ساختار سرمایه عنوان کند، در واقع ممکن است سرمایه شرکت (حقوق صاحبان سهام) با بدهیهای بلند مدت آن برابر نباشد. به همین دلیل و در راستای تامین سرمایه و ایجاد توازن، مدیران شرکت تصمیماتی را مانند افزایش سرمایه اتخاذ مینمایند.

- ساختار مالی اما به مجموع کله بدهیها و سرمایه اطلاق میشود. که در سمت چپ ترازنامه مالیاتی درج شده است.

منابع:

- قانون مالیاتهای مستقیم مصوب 03/12/1366 – مجلس شورای اسلامی

- سایت رسمی سازمان امور مالیاتی کشور

- خبر شماره 603715 تاریخ 23/08/1397 – باشگاه خبرنگاران جوان